2022年度个人所得税经营所得汇算清缴已经开始啦!为方便大家查看,个人所得税经营所得汇算清缴常见热点问答,小编已为大家整理好了,一起学习一下吧~

01

常见问题汇总

1、什么时候办理经营所得汇算清缴?

答:根据《中华人民共和国个人所得税法》规定,纳税人取得经营所得,按年计算个人所得税,在取得所得的次年三月三十一日前办理汇算清缴,即2022年度个人所得税经营所得汇算清缴期为2023年1月1日至2023年3月31日。

2、哪些人需要办理经营所得汇算清缴?

答:在中国境内取得经营所得的个体工商户业主、个人独资企业投资者、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人,且实行查账征收的,需要办理个人所得税经营所得汇算清缴。

3、经营所得汇算清缴需要填报什么申报表?

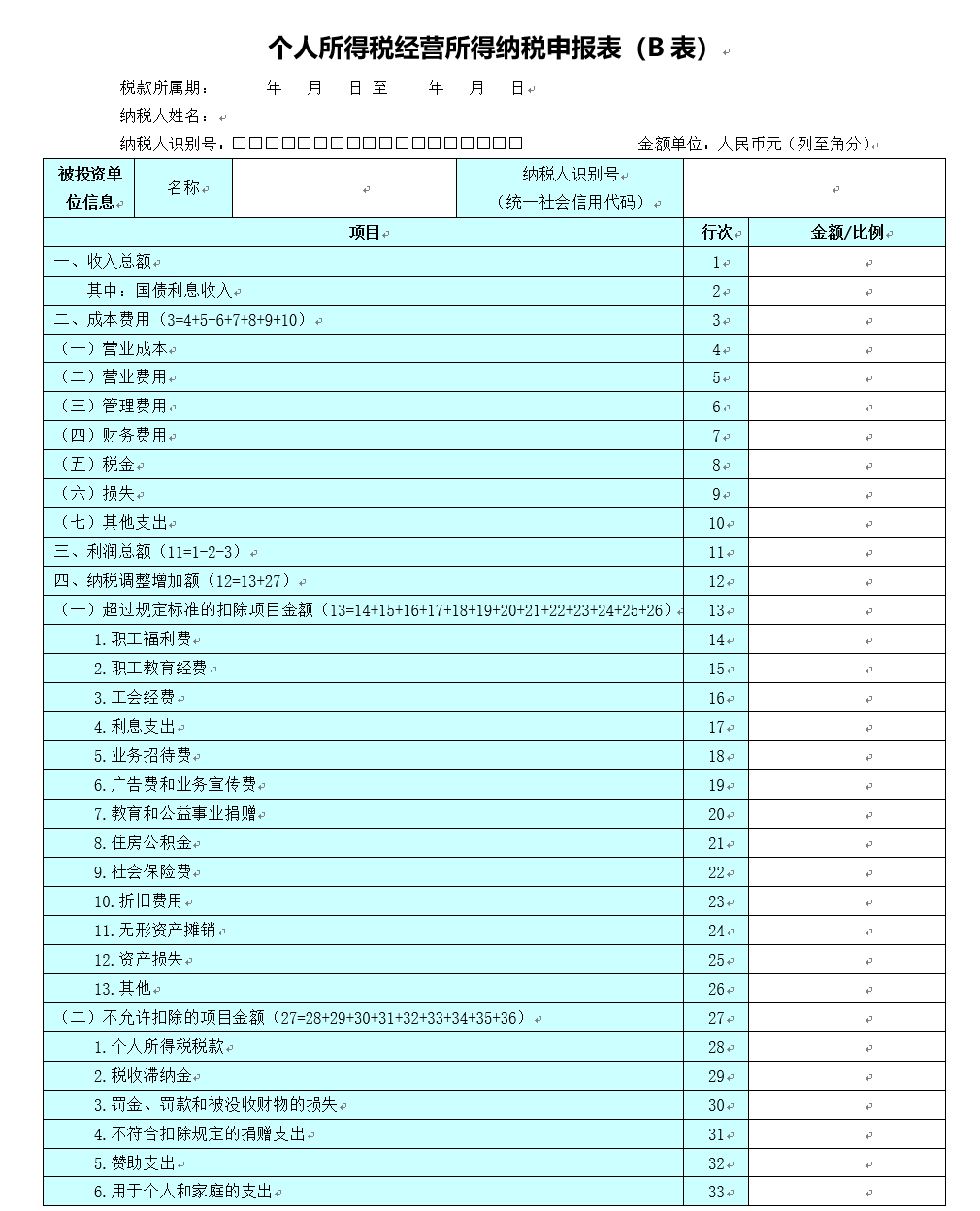

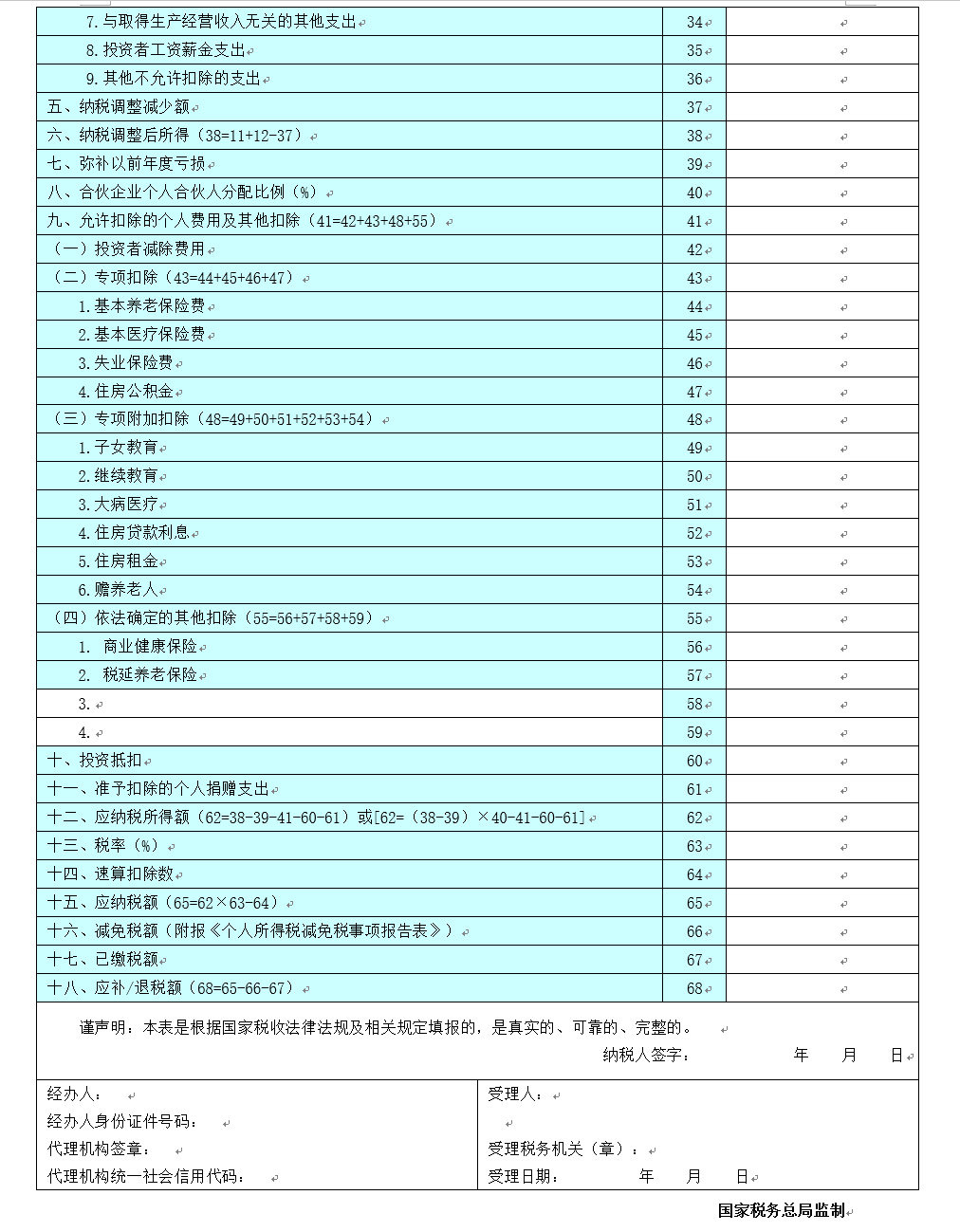

答:若纳税人只取得一处经营所得,向经营管理所在地主管税务机关办理汇算清缴,并报送《个人所得税经营所得纳税申报表(B表)》。

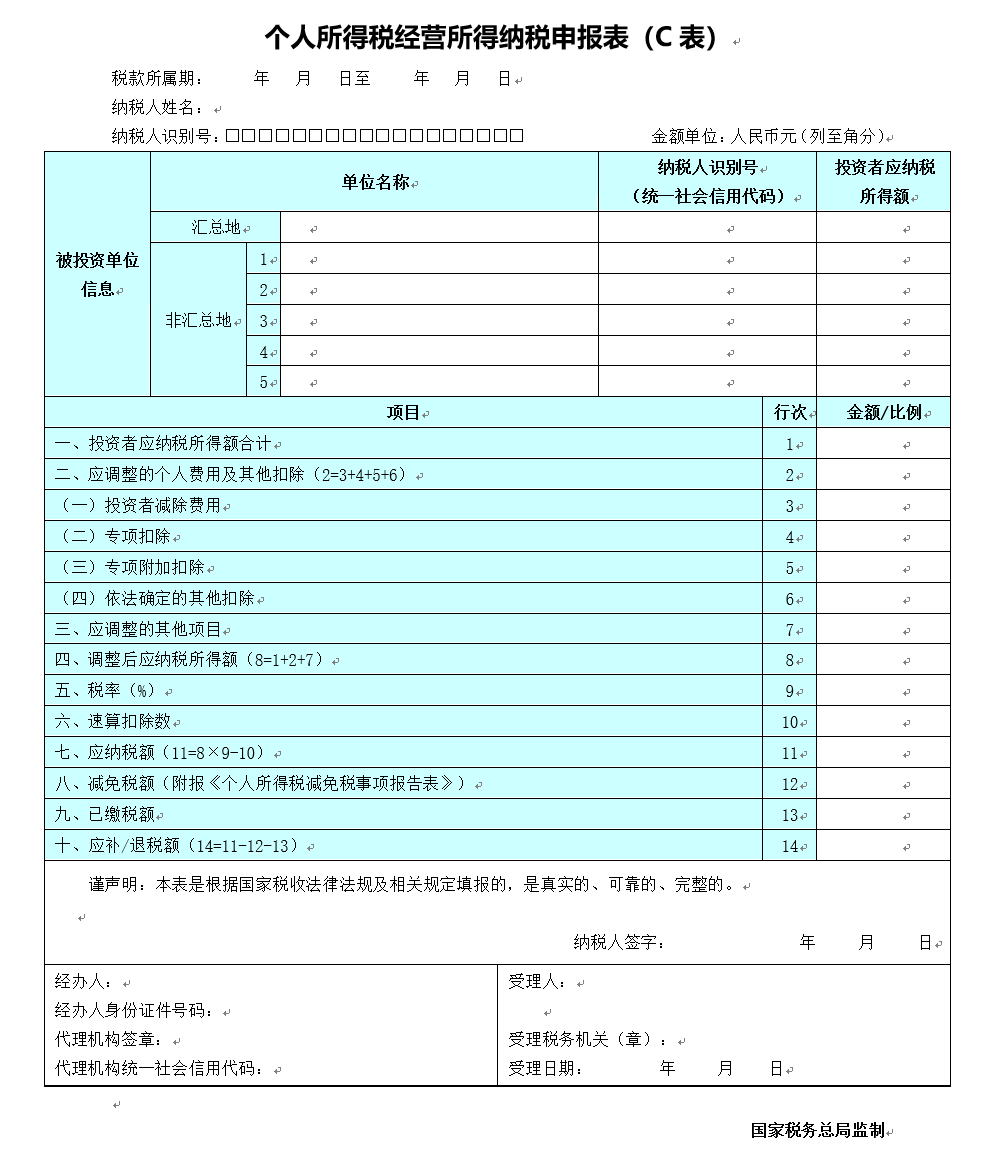

若纳税人取得两处及以上经营所得,需分别向经营管理所在地主管税务机关报送《个人所得税经营所得纳税申报表(B表)》,再选择向其中一处经营管理所在地主管税务机关办理年度汇总申报,并报送《个人所得税经营所得纳税申报表(C表)》。

4、经营所得汇算清缴办理渠道有哪些?

答:(一)远程办税渠道

1)自然人电子税务局WEB端(打开浏览器,输入网址https://etax.chinatax.gov.cn/,跳转至自然人电子税务局)。

2)自然人电子税务局扣缴端(登录自然人电子税务局—公众服务—下载服务—软件工具—可下载自然人电子税务局扣缴端)。

(二)携带相关纸质资料前往经营管理所在地主管税务办税服务大厅办理申报。

5、经营所得汇算清缴税款哪里缴?

答:根据《个人所得税经营所得纳税申报表(B表)》、《个人所得税经营所得纳税申报表(C表)》的申报数据,系统会自动判断经营所得汇算清缴申报是否需要补交税款,如需补交税款,纳税人可通过三方协议支付、银联在线支付、银行柜台支付、扫码支付等方式进行缴税。

02

2022年度经营所得

个税汇算清缴超全攻略

1、什么是经营所得?

1)个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人来源于境内注册的个人独资企业、合伙企业生产、经营的所得;

2)个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得;

3)个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得;

4)个人从事其他生产、经营活动取得的所得。

2、哪些纳税人需要进行经营所得汇算清缴?

根据《国家税务总局关于个人所得税自行纳税申报有关问题的公告》(国家税务总局公告2018年第62号)规定:

个体工商户业主、个人独资企业投资者、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人取得经营所得,按年计算个人所得税。

3、取得经营所得如何计算个税?

经营所得,以每一个纳税年度的收入总额减除成本、费用及损失后的余额,为应纳税所得额,适用百分之五至百分之三十五的超额累进税率。

注意1:取得经营所得的个人,没有综合所得的,计算其每一纳税年度的应纳税所得额时,应当减除费用6万元、专项扣除、专项附加扣除以及依法确定的其他扣除。专项附加扣除在办理汇算清缴时减除。

注意2:可以扣除的成本、费用、损失包含:

成本是指生产、经营活动中发生的各项直接支出和分配计入成本的间接费用以及销售费用、管理费用、财务费用;

损失是指生产、经营活动中发生的固定资产和存货的盘亏、毁损、报废损失,转让财产损失,坏账损失,自然灾害等不可抗力因素造成的损失以及其他损失。

注意3:体工商户业主、独资企业投资者、合伙企业合伙人的工资薪金支出不得税前扣除。

注意4:下列支出不得税前扣除:

个人所得税税款;

税收滞纳金;

罚金、罚款和被没收财物的损失;

不符合扣除规定的捐赠支出;

赞助支出;

用于个人和家庭的支出;

与取得生产经营收入无关的其他支出;

国家税务总局规定不准扣除的支出。

注意5:个体工商户生产经营活动中,应当分别核算生产经营费用和个人、家庭费用,对于生产经营与个人、家庭生活混用难以分清的费用,其40%视为与生产经营有关费用,准予扣除。

个人独资企业、合伙企业投资者及其家庭发生的费用与企业生产经营费用混合一起,并且难以划分的,全部视为投资者个人及其家庭发生的生活费用,不允许在税前扣除。

注意6:纳税年度发生的亏损,准予向以后年度结转,用以后年度的经营所得弥补,但结转年限最长不得超过5年。投资者兴办两个或两个以上企业的,其年度经营亏损不能跨企业弥补。

举个例子:

适用查账征收的个体工商户“朴税”,经营所得收入100万元,成本费用支出80万元,已预缴经营所得税款2万元;由于朴税有综合所得,选择在综合所得中来申报减除费用6万元、专项附加扣除等,那么2022年度个税经营所得汇算,朴税需要怎么算呢?

“朴税”经营所得的应纳税所得额=收入100万元-成本费用80万元=20万元

查找适用税率,计算应纳税额=20*20%-1.05=2.95万元

按照现行规定,个体工商户年应纳税所得额不超过100万元的部分,减半征收个人所得税,也就是说“朴税”实际的应纳税额2.95*(1-50%)=1.475万元。

“朴税”经营所得汇算可退税款=已预缴税额2万元-实际应纳税额1.475万元=0.525万元。

4、经营所得申报期限

纳税人取得经营所得,按年计算个人所得税,由纳税人在月度或者季度终了之后15日内向税务机关报送纳税申报表,并预缴税款;在取得所得的次年3月31日前办理汇算清缴。

5、经营所得汇算清缴办理渠道

1)自然人电子税务局WEB端;

2)自然人电子税务局扣缴端(只能填报《个人所得税经营所得纳税申报表(B表)》);

3)经营管理所在地主管税务机关办税服务厅。

03

经营所得汇算清缴如何申报?

1、经营所得汇算清缴需填写哪些申报表?

根据《国家税务总局关于个人所得税自行纳税申报有关问题的公告》(国家税务总局公告2018年第62号)第二条规定:

纳税人应在取得经营所得的次年3月31日前,向经营管理所在地主管税务机关办理汇算清缴,并报送《个人所得税经营所得纳税申报表(B表)》;

从两处以上取得经营所得的,选择向其中一处经营管理所在地主管税务机关办理年度汇总申报,并报送《个人所得税经营所得纳税申报表(C表)》。

有下列情形的,还应填报相应表单:

1)无综合所得,且需要享受专项附加扣除,填报《个人所得税专项附加扣除信息表》;

2)存在减免个人所得税情形的,填报《个人所得税减免税事项报告表》;

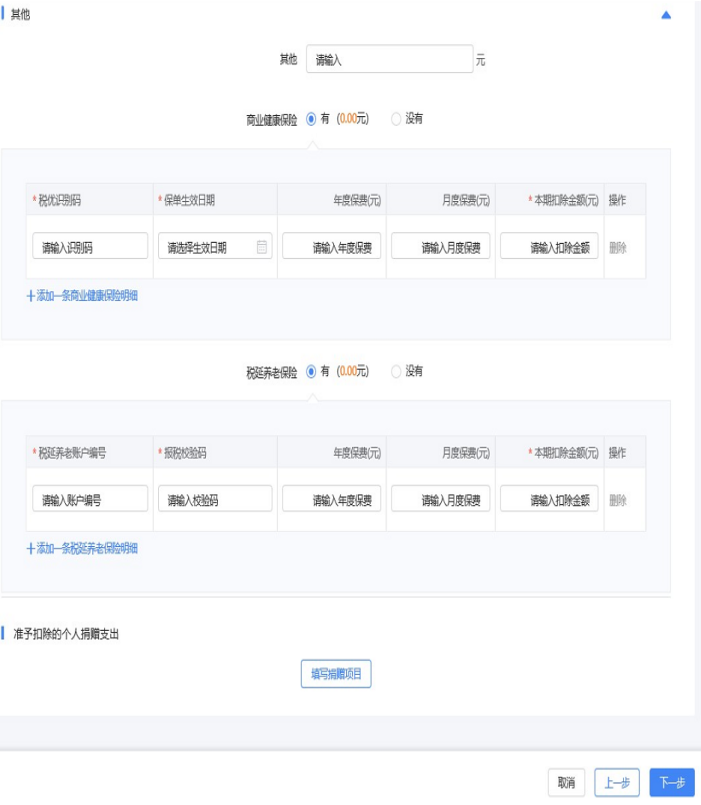

3)有依法确定的其他扣除的,填报《商业健康保险税前扣除情况明细表》等相关扣除资料;

4)公益性捐赠支出选择在经营所得汇算清缴时扣除的,填报《个人所得税公益慈善事业捐赠扣除明细表》。

2、自行办理汇算清缴-申报操作指南

1)登录自然人电子税务局WEB端(可使用个税APP扫码登录,或账密登录):

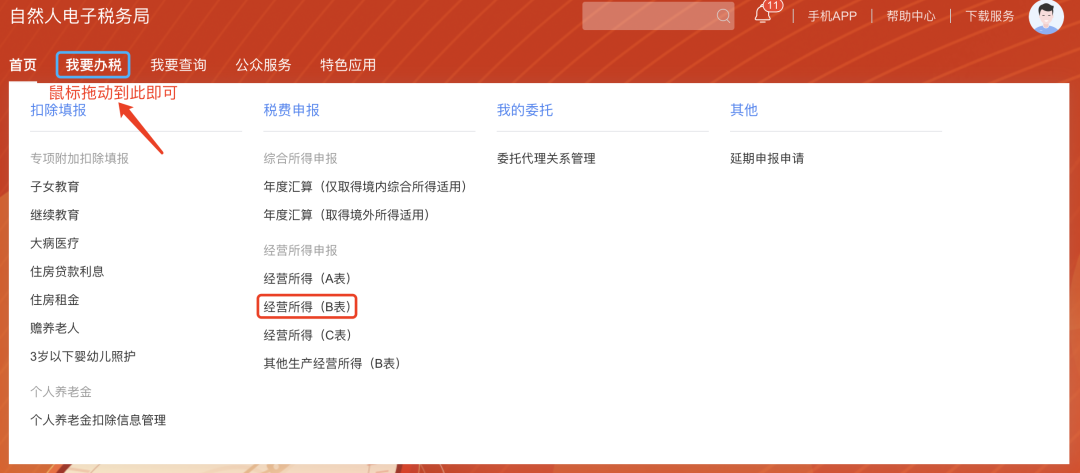

2)点击【我要办税】(首页使用鼠标拖动到【我要办税】即可出现下拉菜单)—【税费申报】—【经营所得(B表),进入汇算清缴申报界面:

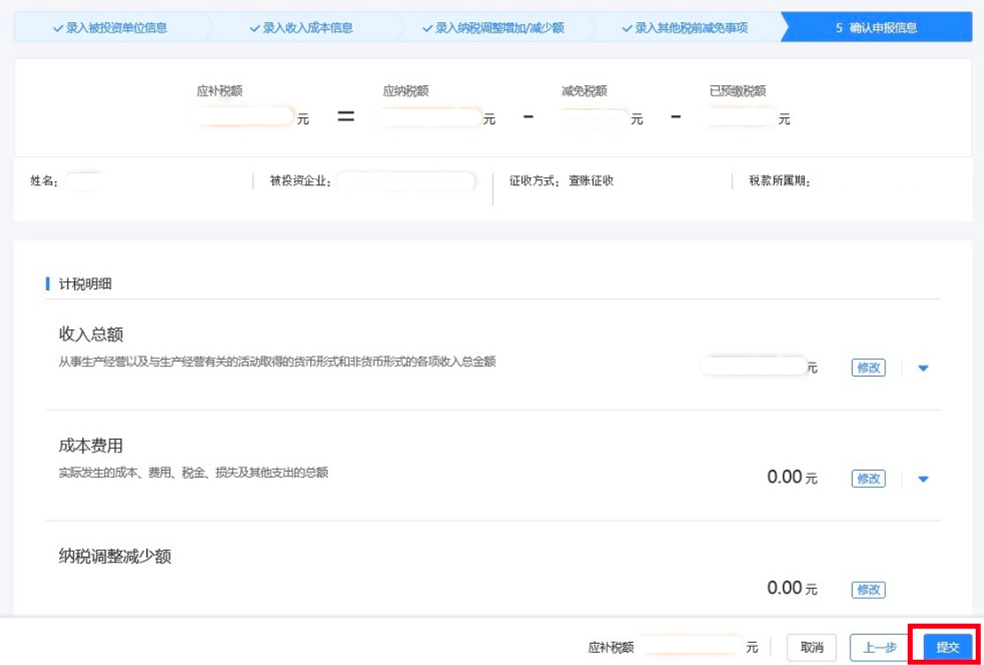

3)申报年度选择【2022】,点击确定后,录入被投资单位信息。若被投资单位类型为合伙企业,则录入被投资单位统一社会信用代码后,系统会自动带出“合伙企业合伙人分配比例”信息。

4)录入收入成本信息,其中带*号为必填项。

5)录入纳税调整增加/减少额,若企业没有相关纳税数据,可直接点击【下一步】。

6)录入其他税前减免事项。当存在综合所得收入时,可选择在综合所得或经营所得其中一处扣除投资者减除费用6万元、专项扣除、专项附加扣除以及依法确定的其他扣除。若已在综合所得扣除,选“是”;

若没有,则选“否”继续填写相关扣除项目信息:

7)确认申报信息后点击【提交】,可在申报成功的页面确认缴款。

备注:申报表报送成功后,如发现申报有误,可返回修正。点击【我要查询】—【申报查询(更正/作废申报)】—【查看】。如申报成功未缴款时发现有误,可作废申报。

3、自行办理年度汇总申报-申报操作指南

1)登录自然人电子税务局WEB端(可使用个税APP扫码登录,或账密登录):

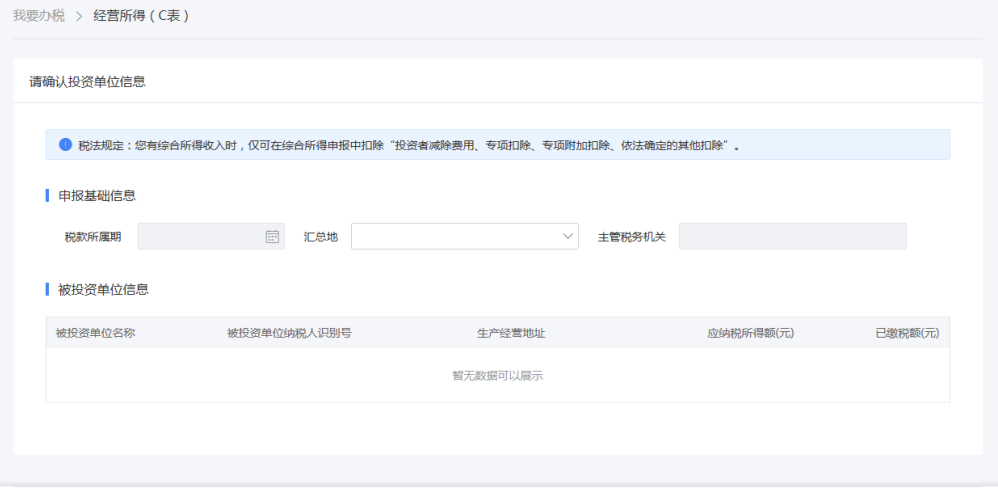

2)点击【我要办税】(首页使用鼠标拖动到【我要办税】即可出现下拉菜单)—【税费申报】—【经营所得(C表)】,进入经营所得汇总纳税申报界面:

3)申报年度选择【2022】,确认申报信息,系统将根据历史申报数据,自动归集需要调增的数据,纳税人可以修改报表的“应调整的其他费用”,如需调整“可减免税额”,须填报附表信息。

确认数据无误后点击提交,可在申报成功页面立即缴款或查看申报记录。

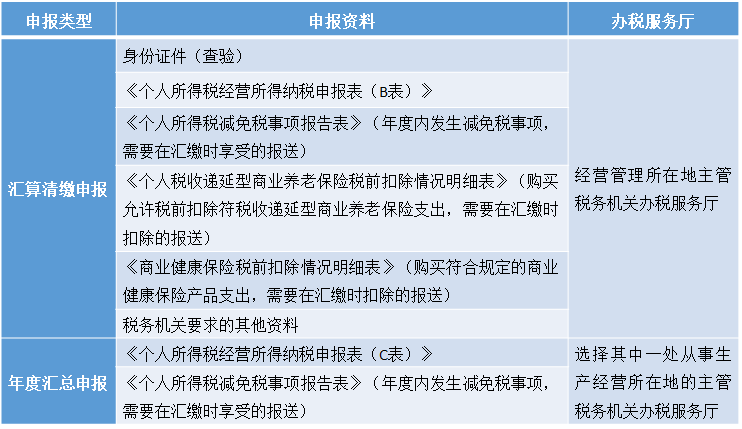

4、办税服务厅自行办理-需报送的申报资料

文章来源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人整理发布。侵删